このような不安や悩みがあると思います。しかし、将来の資産形成において「投資」は欠かせない要素となってきました。

今回は、投資についてのイメージをつかんでもらい、実際に投資をスタートさせるまでのロードマップをお伝えします。

この記事では、投資の基本について初心者の方向けにわかりやすく解説していきます。

- なぜ貯金よりも投資が重要なのか

- 投資の種類・メリットについて

- 投資の始め方

- 証券口座の選び方

- おススメの証券口座

\ 投資初心者の方へおすすめ! /

まずは無料で開設できる【初心者向け証券口座】をチェックしよう!

目次

貯金よりも投資が重要な理由

貯金と対比されるものは消費です。

お金を貯めるためには、この消費を抑えることが重要です。そのため、節約してお金をしっかり貯めましょう!

こんな言葉やイメージが、いまだ強く根付いています。貯金するために、消費をより抑える方向へと重点を置きすぎているのです。

消費を抑えて、貯金できたとします。しかし、それはあなたの目的に沿っているのでしょうか?

皆さんは何のために貯金をしていますか?

この問いに、皆さんは即座にかつ具体的に答えられますか?

実際は、「将来が不安だから...」という漠然とした理由で、目的なしに貯金をしている人も多いです。

投資を始める時期は「今」

最近の日本情勢を全体的に見てみると、

一般消費者目線で、現在の日本で特に感じやすいネガティブなお金まわりの状況。これが今の日本の状況です。

現在の日本情勢では、このように感じられる人は少ないでしょう。

そんな不安を抱える20代~40代の方に、ぜひ伝えたい言葉があります!

貯金だけでは、将来の不安を解消するには限界があります。今、投資を始めることで、将来に向けて着実に資産を育てることができます。

それが、「投資」と「今」です!

このキーワードはとても重要です。しかし、「投資」というワードを聞くと、

そんな厳しい指摘もあることも事実です。しかし、逆に「貯金」は本当に安全と言えるのでしょうか?

貯金金額は減らないが、価値は減っていく

確かにある程度、不測の事態に備えて貯金をしておくことは大事です。しかし、貯金に全振りしていることも、今の日本においては危険であると思います。

なぜ、危険なのか?理由は2つあります。

①預金口座の利回り上昇が見込めない

②物価の上昇

①預金口座の利回り上昇が見込めない

1つ目の理由は、預金口座の利回り上昇が見込めないこと。

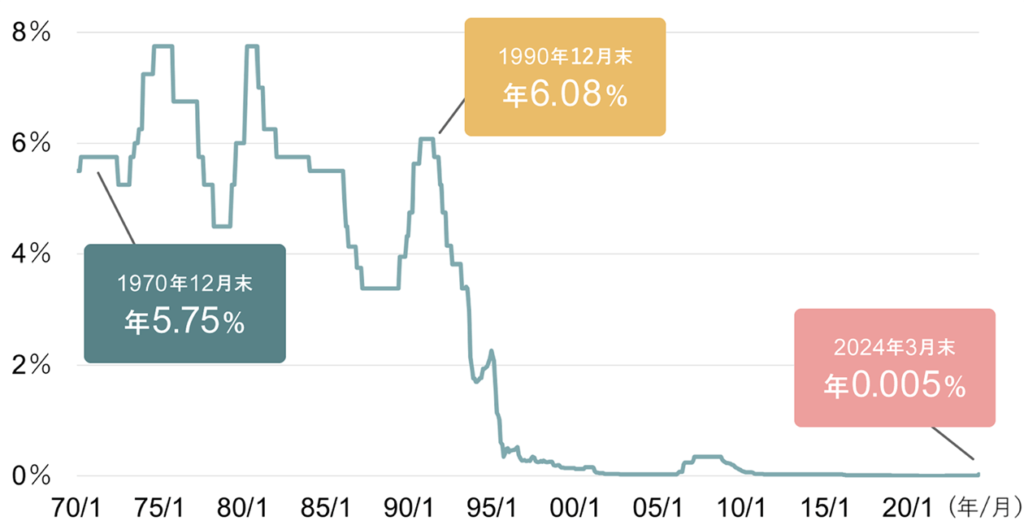

過去30年間における日本の銀行預金の利回りは、長期的に低下傾向にあります。

(引用)1.金利の推移 | なぜ今、資産運用が必要なの? | お金を育てる研究所(野村総合研究所SuperFocus、日本銀行のデータを基に野村アセットマネジメント作成)

- 1990年12月末の定期預金の金利→年 6.08%

- 2024年03月末の定期預金の金利→年 0.005%

この金利が急低下した原因は、低金利政策の影響です。

つまり100万円預けた場合だと、

- 1990年の場合→年間 60,800円

- 2024年の場合→年間 5円

年間たったの5円って…

この結果から、銀行預金の利回りがこの先上がる期待は全くできません。むしろ、下降してくる恐れもあると予想できます。

②物価の上昇

そして2つ目の理由が、物価の上昇です。

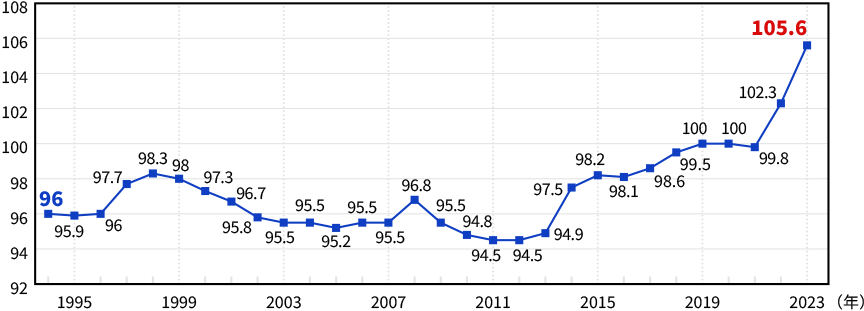

特に1990年代後半~2000年代初頭にかけてデフレ傾向が続き、物価の上昇率は低水準でした。

(引用)約30年前と今の物価を比較!物価の仕組みを解説 | ライフフィールドマガジン | 明治安田(総務省『消費者物価指数(総合指数・2020年基準の時系列データ)』をもとに作成)

しかし、2021年以降に、エネルギー価格の上昇や供給制約などの要因により、物価上昇率が高まり2023年は前年比約3%の上昇となりました。

この長期的な物価下落状態(デフレ)だった時代から、特に近年では大幅に物価上昇(インフレ)していることが分かります。

つまり、デフレからインフレに切り替わったのです

物価上昇の原因は様々ですが、特に日本経済の弱体化が根本にあると思います。

経済の基本原則に従うと、

- 景気が良くなり、会社業績も良くなる

- その分、個人への給料も増える

- その給料増から、消費が増える

- 消費増により、急激な値上がりによりインフレ発生

このような流れで、物価上昇(インフレ)へと変化していくわけです。

この基本的な流れを見てみると、皆さんの状況として、

こんな状態になっていますか?決して、そうではないですよね。

むしろ、

このような状況になっているのではないでしょうか?

今の日本情勢では貯金よりも投資

このような現象が起きるのは、日本経済がうまく回っていないからです

予測不可能な時代になっていて、経済の基本原則が通用しない状況になってきています。

そんな中で、「貯金をしっかり行えば、将来安定して老後を迎えられる」という、昔ながらの言い習わしが通用するはずがありません。

この上記の2つの理由から、

その物価上昇に対しても、

このような結果が分かります。そして結論として、

👉資産の実質的な価値を維持・増加させるためには、投資信託や株式投資などの資産運用を検討することが重要になっています。

投資と投機の違いは「時間軸」

ここからは、投資について知っておくべき基本的な概念を解説していきます。

投資の定義とは?

投資の定義と聞かれて明確に把握していますか?

投資とは、お金を増やすためにリスクを取って資産を運用することです。

この「投資」と似た言葉で使われるのが、「投機」です。この投資と投機の最も異なる点は、時間軸です。

どちらが良いかは、人それぞれだと思いますが、投資の方が、圧倒的にリスクは少ないです。

このように言えるのは、実は私も過去に株式投資で大失敗しています。その原因こそが投機でした。

失敗談について詳しく知りたい方は、以下の記事から参考にしてください。

👉実際の失敗談から学ぶ。投資で避けるべきリスクについて解説

例えば、長期的な資産形成時に資産価値が下がる可能性があります。しかしその過程で、改善策を行うといった「時間を味方につけた対策」ができます。

それと比較して、「投機は短期間での利益追求が目的」なので対策が難しいです。

例えば、投機の代表であるパチンコでは、当たれば短期間で利益が発生します。しかし、もし当たりが出なければ、持っている資金を全て失う可能性もありますよね。

これが投資と投機の違いです

👉投資とは「長期的な目線でリスクを極力減らし利益を追求する」ことです。

投資リスクとリターンの関係

投資にはもちろんリスクが伴います。しかし、そのリスクを適切に管理することで、リターンを得られる可能性もあります。

これもパチンコなどの投機との比較になりますが、投資は時間を味方につけることができます。

例えば、現金をある会社の株式などに投資している場合、情勢変化によって、株価が大きく変動することはよくあります。

しかし、株価が大きく下がった場合に、「全く手の打ちようがない」ということはありません。

例えば、株価が下がった場合の対策としては、

このように、対策として次への一手が打てます。

時間を利用して、リスクに対する対策の検討・実践を繰り返すことができます

時間をかけて自分でリスク管理を行うことで、自然とリスク管理能力も向上していきます!

資産がリスクに侵される経験をすることで、次回似たような状態になった時に、過去の経験を活かすことができるのです。

この投資に対するリスクをしっかり管理できれば、自然とリターンもついてきます。

👉結論として、投資はリスクとリターンのバランスをとることで資産形成を行えます。

資産運用では分散投資がカギ

リスク管理の手法として一番おススメすることが、分散投資です。あなたはしっかり資産の内訳を把握していますか?

例えば、以下のような状態です。

資産分散するメリットは、一度に資産が減ることを防げることです。

例えば、1つのカゴに卵を10個入れておきます。もし、カゴを落した場合、卵は10個すべて割れてしまう可能性があります。

しかし、カゴを5つ用意して1つのかごに2個ずつ卵を入れておきます。もし1つのカゴを落したとしても、割れる可能性がある卵は2個だけです。

つまり資産も同じで、分散投資をすることで世界的な恐慌があった場合でも、資産全てが暴落する可能性を防ぐことができます。

何度も言いますが、投資はただのギャンブル(投機)ではありません!

投資においてリスクがかかることは、どうしようもありません。しかし分散投資をすることで、リスクを抑えながら、より安定したリターンを得ることができます。

資産運用を行う上で、この分散投資は重要な対策の1つです。

代表的な投資は3種類

代表的な投資対象について3つ解説していきますね。

株式投資

こちらは、最も代表的な投資の方法ですね。株式投資は、企業の株を購入してその成長や利益に応じたリターンを得る方法です。

株式投資の仕組みとしては、

株式投資の主な魅力は、長期的な成長を見込んで、大きなリターンを得るチャンスがあることです。

しかし、株価変動や企業の業績不振によってリスクも伴います。このリスクについては、リスク管理を行うことで対処できます。

また、初心者からでも始めやすいです。

投資信託

投資信託とは、投資のプロが投資家から集めたお金を使って、株式、債券、不動産などに分散して投資を行う金融商品です。

自分で個別の株や債券を選ぶのは難しいという方には、投資信託は最適です。

投資信託を利用すれば、プロが運用してくれるので安心です!

投資信託のメリットは、

また、毎月一定額のつみたて投資することで、時間を味方にした資産形成が可能です。

投資信託についてもっと詳しく知りたい方は、以下の記事を参考にしてください。

👉株式投資と投資信託の違いを徹底解説!

👉投資信託は、リスクを分散しつつ安定的に資産を増やせるので、長期的にじっくりと運用したい初心者に最適な方法です。

つみたて投資

つみたて投資は、初心者でも非常に取り組みやすい投資方法です!

- 毎月、投資する金額を決めて行う

- 投資額を自由に調整できる

- 生活費に影響を与えずに、無理なく続けられる

また、つみたて投資は長期投資が基本です。一時的な株式市場の変化に一喜一憂せず、安心して継続できます。

さらに、つみたて投資では「投資信託」や「ETF(上場投資信託)」を利用することが多いです。プロの運用を受けながら、自分で選んだ商品に投資できるため、手間も少なく続けやすいのが特徴です。

重要なので再度お伝えすると、つみたて投資は短期的な利益を追求するのではなく、長期的な資産形成を目指す投資方法です。

👉つみたて投資は初心者でも始めやすく、「つみたてNISA」も利用することで将来的な利益確保にもつながります。

👉関連記事:「つみたてNISA」について知りたい方はこちらの記事から

投資のメリット|貯金とどう違う?資産形成が加速する理由

「複利効果」はお金が増える魔法

投資を始める時期はいつがいいの?

このような疑問もありますが、結論としては、若ければ若いほどいいです。

これは、投資する期間が長いほど、将来へ向けてより資産を築きやすいからです。

時間を味方につけることは、投資期間を長期にすることで資産形成のスピード上昇につながります。また、その投資期間の中で、経験やセンスも自然と磨かれていきます。

50~60代の方でも、すでに遅いことはありません。しかし、目前に迫る老後生活に対してリスクを取ることは、20~30代の方に比べては危険性が高いです。

なので、少額からでも投資に着手することをおススメします!

また、投資には「複利効果」というものがあります。

投資した資産につく利息(配当金など)にも、さらに利息がつく仕組みのことです。

例えば、100万円を株式投資している場合を考えてみましょう。

- 100万円で年間1%の利回りの場合

→ 年間1万円(100万円×1%)受け取れる

- この1万円を再投資した場合

→ 投資額は101万円(100万円+1万円)

- 101万円で年間1%の利回りの場合

→ 年間1万100円(101万円×1%)受け取れる

つまり、金融資産を何もせず保有しているだけで+100円が自動的に生まれます。この仕組みを10年という期間で計算してみると、なんと110万4,622円となります。

つまり、この投資の複利を利用することで、

- 利回りで得た利益をさらに再投資する

- 投資合計額が増え、得られる運用益も増える

- 利益が利益を生む仕組みが出来上がる

実は、お金持ちの大半は、この方法で継続的に利益を得ています。余った資金を眠らせずに再投資し続けることで、資産がどんどん大きくなっていきます。

企業経営者などは、リスクを恐れずに積極投資を行うことで、利益を得て大金を得ています。

投資金額が大きければ、複利による効果もさらに大きくなります。

なので、投資金額を大きくするには、より早いタイミングで投資を行うことが必須になります。その投資過程で複利効果も働けば、一石二鳥で資産が増えていくというわけです。

👇今なら楽天証券でNISA口座を開設すると、楽天ポイントが受け取れます。

つみたてNISAやiDeCoなどの節税効果を取得できる

つみたてNISAやiDeCoという言葉。最近、耳にする方も多いのではないでしょうか?

2024年にこれらの税制優遇措置が拡大したことで、より投資をスタートする方が増加傾向にあります。

投資を行って利益を受け取ると、その利益に対して「所得税」が課税されるので、税金対策は必須になります。

この税金の軽減方法として、「つみたてNISA」や「iDeCo」があります!

「つみたてNISA」や「iDeCo」について、詳しく知りたい方は以下の記事を参考にしてください。

例えば、つみたてNISAを活用することで、

複利の力を活かすことで、将来の資産形成に大きな差が生まれます!

初心者が失敗しない投資の始め方

証券口座の開設

投資を行うためには、証券口座を開設することが必要です。

正直、投資を行うことをためらっている方の多くは、

このように、口座開設前の段階で諦めてしまいます。

しかし今の情勢を見ると、投資を行わないことの方が私は不安です。

このように、「一定の給料だけでは追いつかない時代になってきている」と感じています。そんな、不安定な時代を生き抜くためにも、少額でも投資を行うことは重要です。

その第一歩が、証券口座を開設することなんです!

口座開設する手続きが面倒だと思われている方も多いです。しかし、以前と比べて手続きが簡略化されて、スマホからでもすぐに口座開設できます。

ちなみに私はSBI証券と楽天証券をメインで利用しています。ベッドで寝ころびながら5分ほどで口座開設が完了しました。

少額から投資を始める

そして、証券口座を開設した方の次のステップは、証券口座へ入金して投資を開始してください。

口座開設しただけでは、まだ不十分です。少額でもいいので、まずは投資を行ってください。株式、投資信託、ETFなど、1万円からでも実際に購入してみることをおススメします。

正直、自分のお金で投資してみないと、投資感覚が全く分かりません。

逆に自分のお金を投資することで、意識に入るようになります。例えば、ある航空会社の株式を購入した場合、その会社に関する出来事が耳に入るようになります。

- 日々のニュースの話題

- 会社の業績について

- 航空市場の状況はどうか

これらの出来事が、気になるようなってきます。その過程で分からない言葉や背景を知っていくことで、今の経済情勢についても、何となく分かるようになっていきます。

私も世の中の動きや、業種についての理解が以前よりも増しました。

それでも、やはり中には、「口座を開設したけど投資するのが怖い」という方へ向けて、心理的なお話を1つご紹介します。

投資に踏み切れない方へ|心理学ホメオスタシスとは?

「投資が怖い」という感情は心理学的ホメオスタシスという脳機能が影響しています。

心理学ホメオスタシスってなに?

心理学ホメオスタシスとは、私たちが変化することを邪魔するように心理的に働きます。なぜ変化を邪魔するのか?

私たちの脳が生きていく上で最優先にしていることは何でしょうか?

それは「死なないようにすること」です!

つまり死なないように、普段と違う変化を嫌ってさせないように身体や心理に影響を与えます。

身近な例でいうと、会社での発表やプレゼンなどですね。これは普段行うことではないので緊張しますし、ストレスもかかります。

この緊張を生み出しているのも、「心理学的ホメオスタシス」なのです。

投資心理を知るだけで不安が消える

つまり、投資への第一歩を踏み切れない人は、「まずは少額からやってみよう」と変化の振り幅を少なくすることで行動に移しやすくなります。

実は、投資において心理学は大きく影響します。投資にはリスクがあるので、心理的な影響はどうしても避けられません。

しかし、そのリスク対策として、

これらを把握しておくことで、それほど身構える必要はありません。

以下の記事でも、「投資における心理」について詳しく書いてありますので参考にしてみてください。

👉 投資初心者が陥りやすい心理状態とは?サンクコスト効果の理解と対策

👉 最初は少額投資を始め、投資信託やつみたてNISAでコツコツ資産を増やすことをおススメします。

証券口座・NISA・積立投資の選び方

投資を始める際に気になることが、どの証券会社を選べばいいのか?という点です。特に初心者には、「手数料の安さや使いやすさ」が重要なポイントになります。

私はネット証券を使った投資をおすすめします!

ネット証券は、通常の証券会社よりも低い手数料で投資を行えます。なので、コストを抑えて効率的に資産運用ができます。

ネット証券とは?

ネット証券とは、インターネットを通じて株式や投資信託、ETF(上場投資信託)などの金融商品を売買できる証券会社のことです。

店舗に足を運ぶ必要がなく、自宅や外出先でスマートフォンやパソコンから取引が可能です。

これにより、手数料を抑えることができ、より効率的に投資を行うことができます。

なぜネット証券が初心者におススメなのか?

おススメの理由としては、以下のようになっています。

①低い手数料で取引できる

ネット証券は、従来の証券会社に比べて、手数料が圧倒的に安いのが特徴です。特に初心者の方にとって、手数料は投資の利益を大きく左右します。

手数料が安ければ、その分投資額を増やすことができ、より多くのリターンを狙うことができます。

②使いやすいオンラインプラットフォーム

ネット証券のほとんどは、画面仕様がシンプルで使いやすいです。初めての投資でもスムーズに操作できます。

取引画面や投資信託、株式の情報をわかりやすく提供してくれます。そのため、初心者でもストレスなく取引できます。

この使い勝手は、特にスマホが主流である世代であれば難なく使いこなせるでしょう。

③豊富な教育コンテンツやサポート

初心者向けの教育コンテンツを提供しているネット証券も多いです。

例えば、

投資を始めたばかりの方でも、安心して学びながら進められます。ネット証券でも、対面式の証券会社と同じくサポートが受けられるので安心して取引できます。

④スマートフォンでどこでも取引可能

ネット証券はスマートフォンアプリも充実しており、外出先でも手軽に投資を行えます。

これにより時間がない時でも、スキマ時間を使って投資判断を行ったり、売買も可能となります。

私は銀行と連携して証券口座への入金も、スマホから行っています。

投資初心者におすすめのネット証券会社

それでは、具体的に初心者におススメのネット証券会社をいくつかご紹介します。

👉 関連記事:【2025年最新版】初心者におすすめの証券口座3選を徹底比較

SBI証券

【SBI証券の公式サイトはこちら👇】

楽天証券

【楽天証券の公式サイトはこちら👇】

松井証券

【松井証券の公式サイトはこちら👇】

これから投資を始めるあなたへ|次にやるべきこと

投資初心者の方にとって、ネット証券は手数料を抑えて、簡単に投資を始めるための最適な選択肢です!

どの証券会社もそれぞれ特徴があり、初心者向けのサポートや教育コンテンツが充実しています。自分に最適な証券会社を選んで、少額から投資を始めコツコツと資産を増やしていきましょう!

投資を始める前に、各証券会社の手数料やサービス内容を比較して、自分にぴったりの証券会社を見つけることが重要です。

初心者の方は、まずは口座開設と少額の投資を目標に始めてみてください!

\ 投資初心者の方へおすすめ! /

まずは無料で開設できる【初心者向け証券口座】をチェックしよう!

コメント